公募基金Q3重心加减哪些二级行业?

主动权利基金范围止跌企稳,但机构订价权仍在变迁

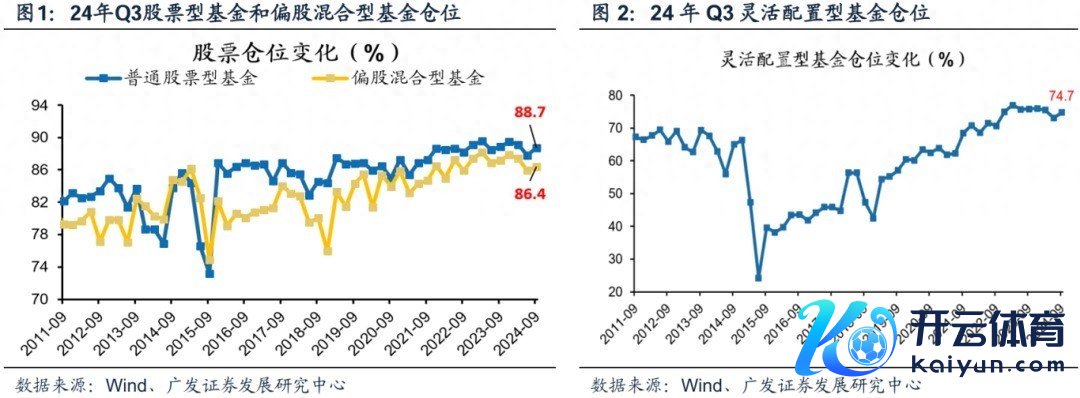

24Q3各样型基金仓位上行。平淡股票型仓位相较于24Q2上升0.9pct至88.7%;偏股搀和型基金仓位上升0.5pct至86.4%。

主要阛阓参与方的握股范围:放置24Q3,主动权利基金握股市值3.2万亿,暂时竣事了21年以来连系3年的范围缩水,但依然很难成为机构订价力量的主导方——24H1保障握股市值3.8万亿(含基金),剔除基金的保障握股市值2.1万亿,瞻望Q3接续增长;24Q3股票型ETF握股市值2.7万亿,是本年以来主要的增量力量;24Q3外资握股市值2.4万亿,重新小幅流入。

南下成立重回岑岭,科创50、创业50成立比例显耀进步

基金关于科创50、创业50的成立抬升较多,也受到ETF流入带来核心标的引流影响。

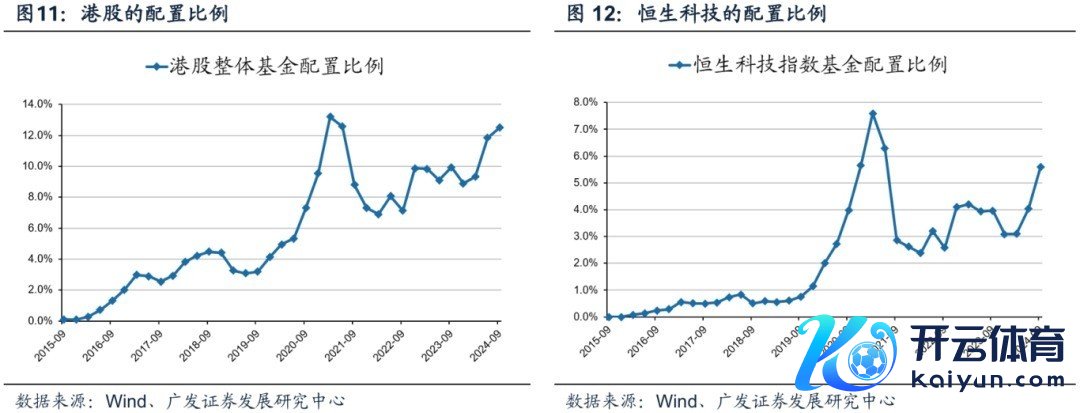

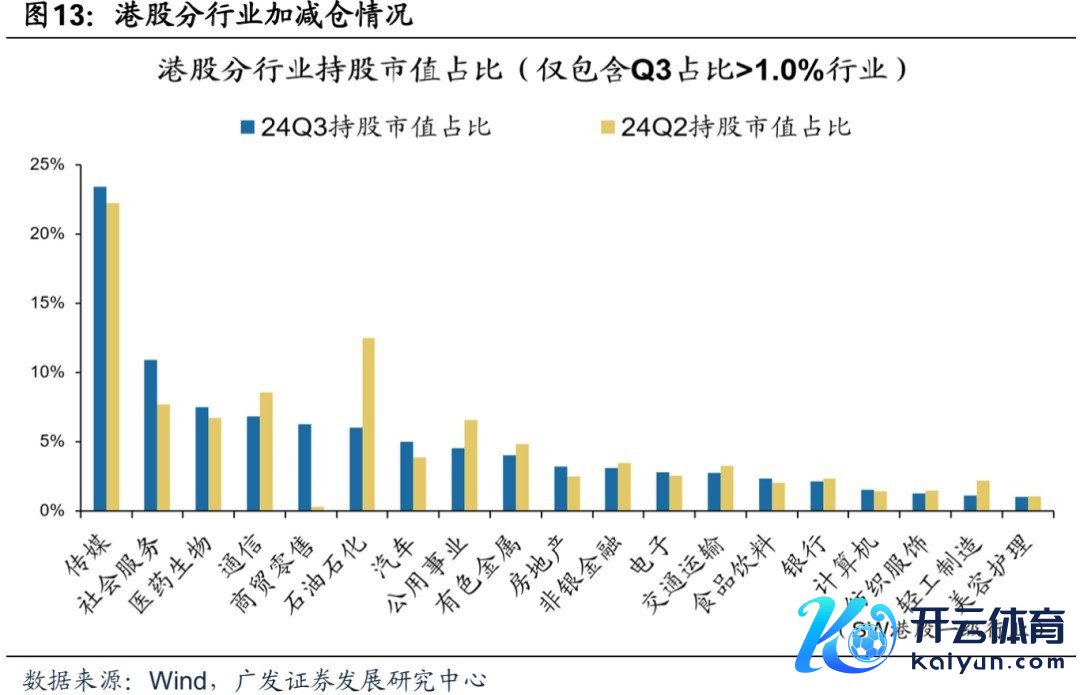

港股成立比例进步至12.5%操纵,接近21年头南下成立岑岭的13%。其中恒生科技获显耀增配,现时成立比例达到5.8%。

赛说念出现分化:新能源、军工在全基低配一年后重获照顾,食物饮料、医药仍在低位盘桓

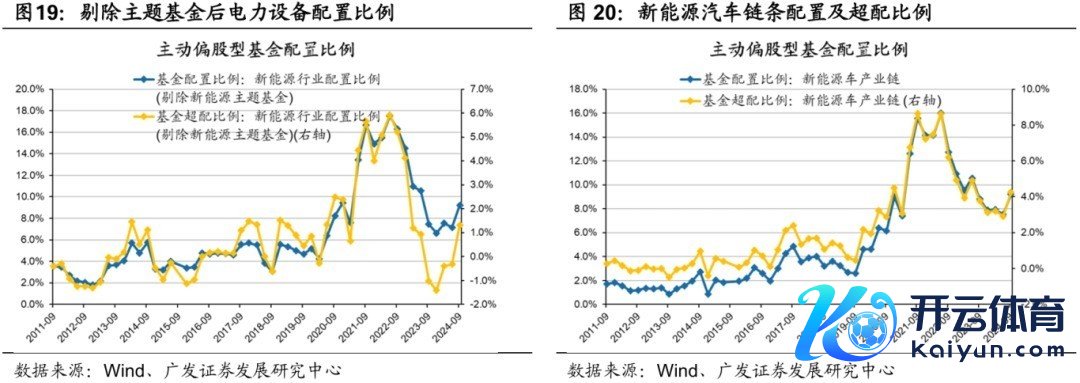

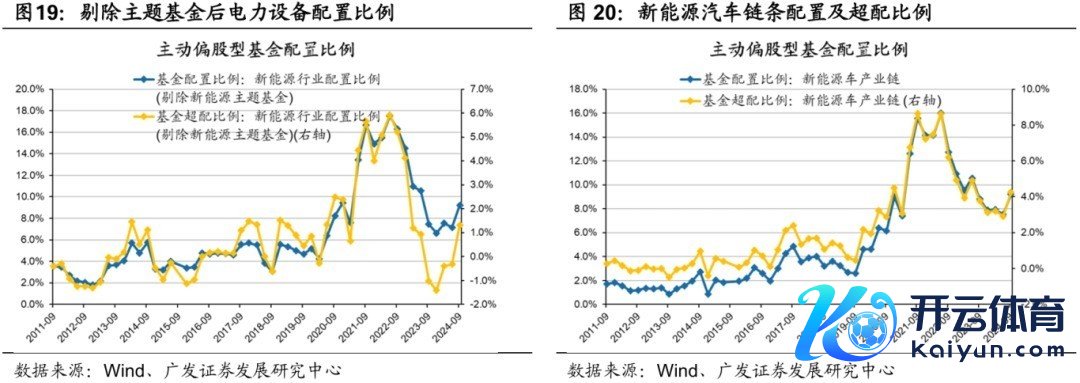

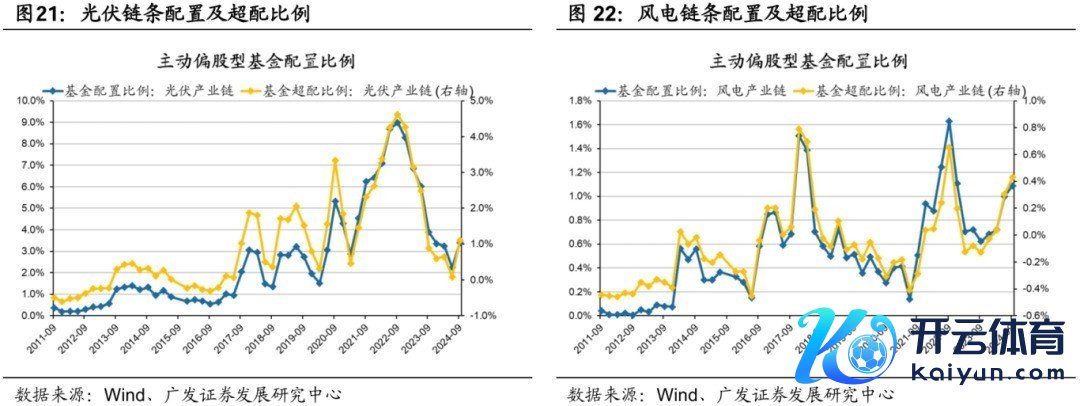

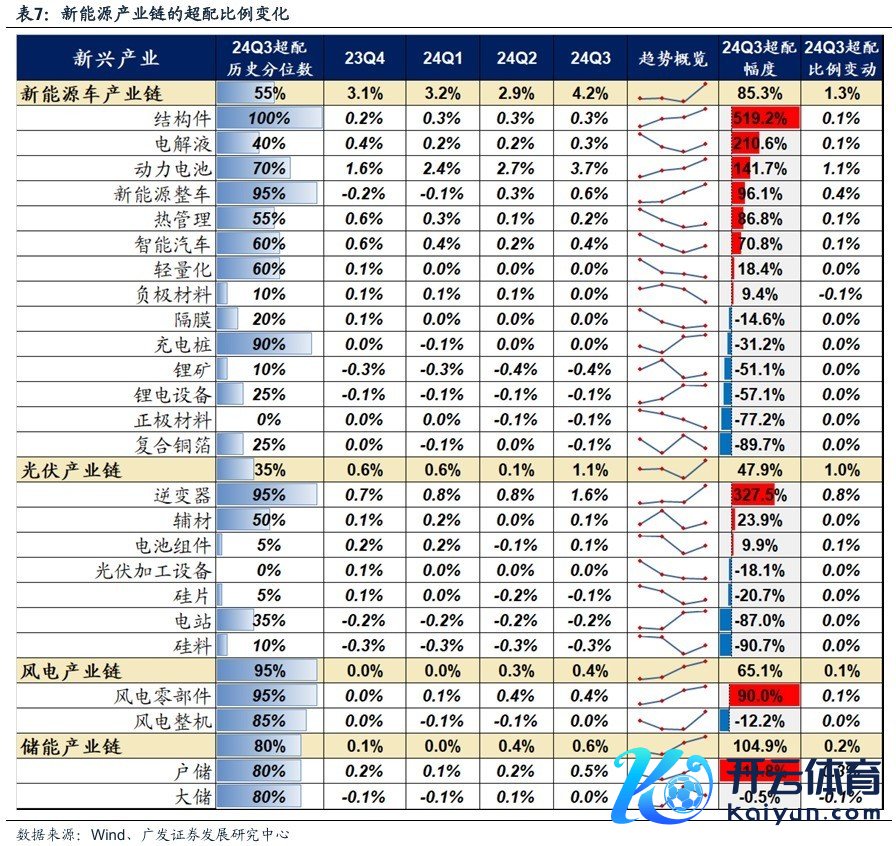

剔除主题基金,全基关于新能源、军工一经低配接近一年,而在这个季度获得机构增握。其中新能源是Q3加仓幅度第一的品种,剔除主题基金后的电力栽种在低配1年后迎来大幅加仓,风、光、车、储全面上升。底部加仓、且现时仍在低配或平配景色的是:光伏电板组件、硅片、硅料、光伏辅材、风电整机。

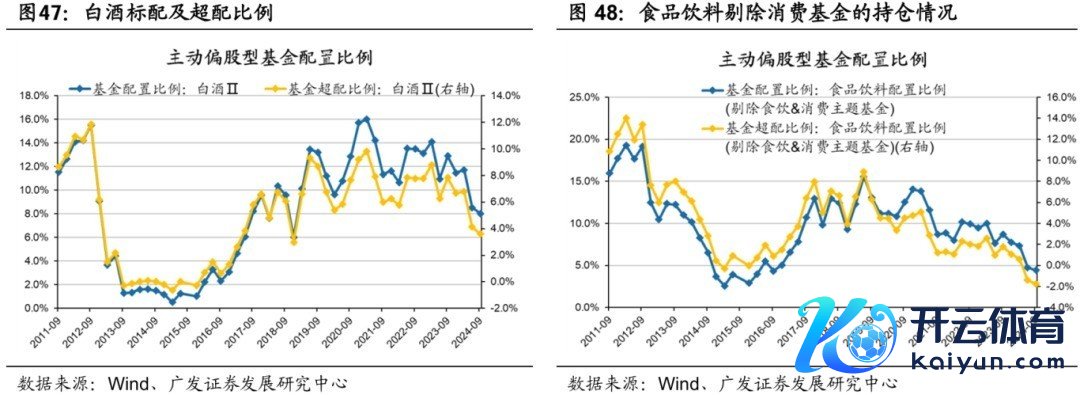

食物饮料这个季度回到了16年以来初度的全基低配景色;医药在低配水位盘桓。

基金Q3增握的陈迹一:依然聚拢在A股三季报景气深信性较高的标的

每年10月是一年当中股价发扬与功绩发扬关连度较高的一个月,基于A股上市公司三季报前瞻陈迹,三季度预报/快报景气深信性较高的标的依然是:科创产业、出口链条,因此这两条陈迹依然组成了Q3基金照顾的伏击标的。

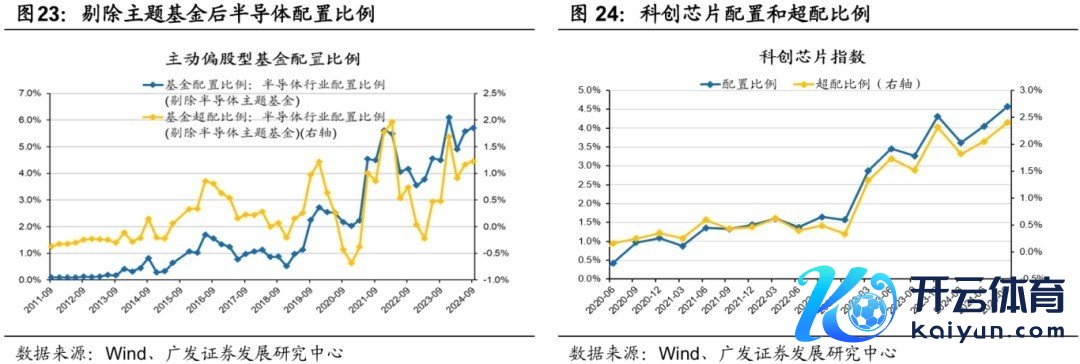

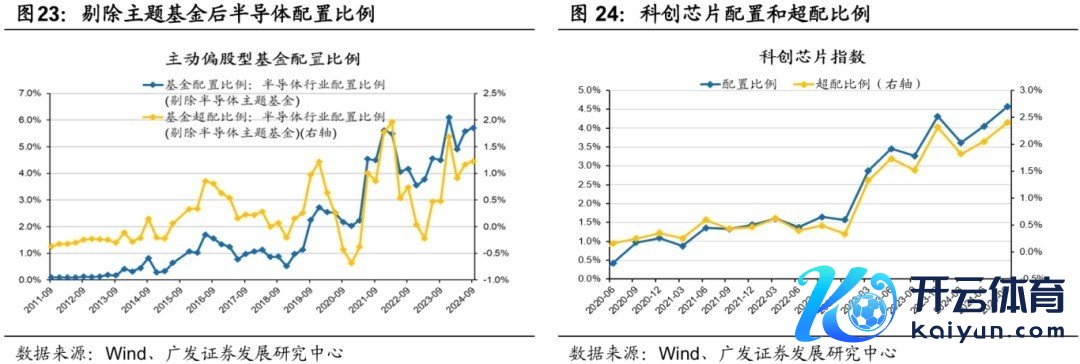

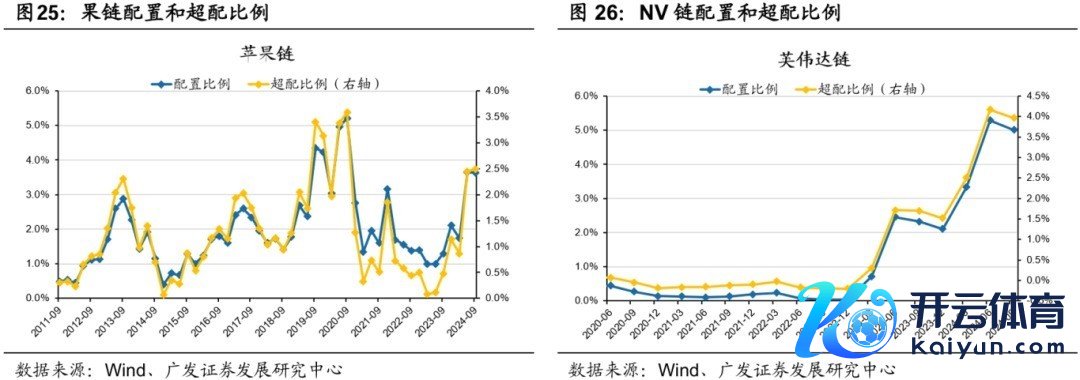

在上个季度大幅增握后,Q3科创芯片成立比例接续刷新新高。科创类细分产业主要加仓科创芯片、模拟芯片、SOC、半导体栽种等,而NV链成立高位回落。

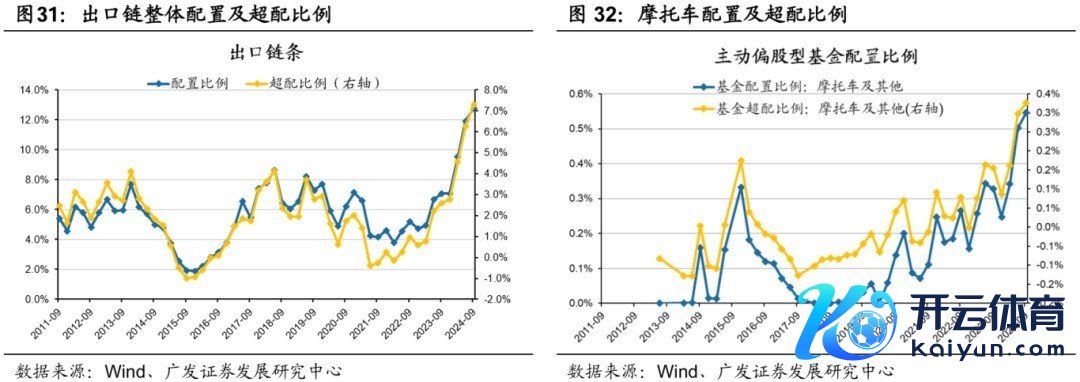

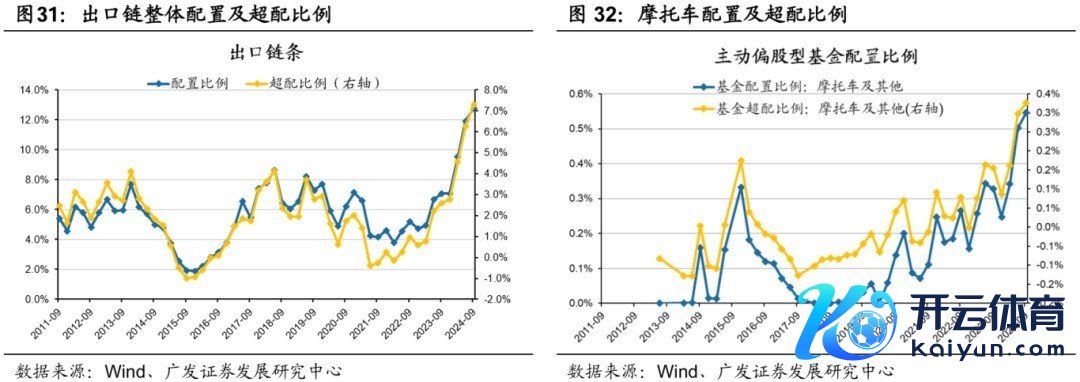

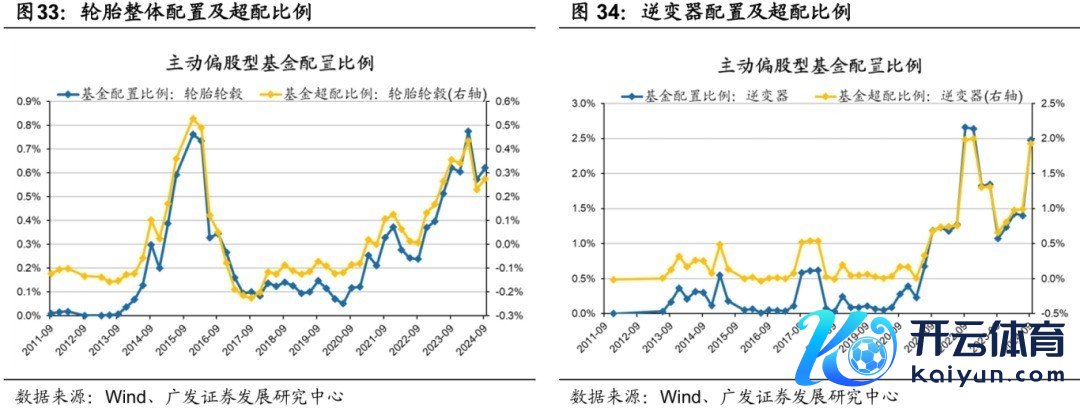

出口链条成立比例接续刷新新高(现在已超配1倍以上),尤其是【亚非拉出口】深信性高的行业如逆变器、摩托车、风电整机、注塑机等,都获得了公募基金的大幅增握。

除此以外,一些开释三季报精良信号的子行业,也都获得了基金成立的呼应:保障、闲隙食物、快递、基础化工等。

基金Q3增握的陈迹二:战略小试牛刀,基金围绕战略发力标的作念出尝试

三季度从结构至总量,战略层层递进加码,也设备了公募基金握仓的变化。

【经济周期类】钞票,有成立底部抬升的趋势,不外现阶段仍然聚焦在 “战略驱动”的畛域,如地产链、栽种更新&以旧换新等;而关于“现实考据”的畛域,如内需敞口较大的广谱耗尽和制造业,阛阓仍未扭转减仓趋势(如白酒/做事业/钢铁等)。

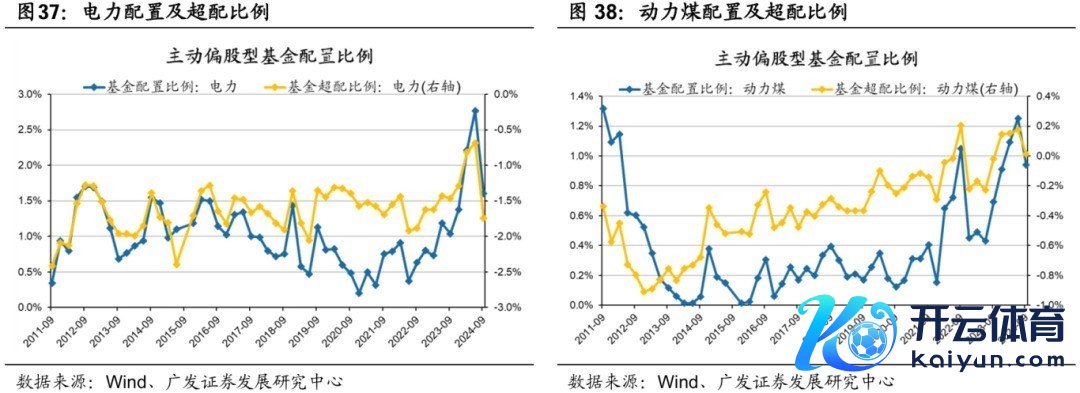

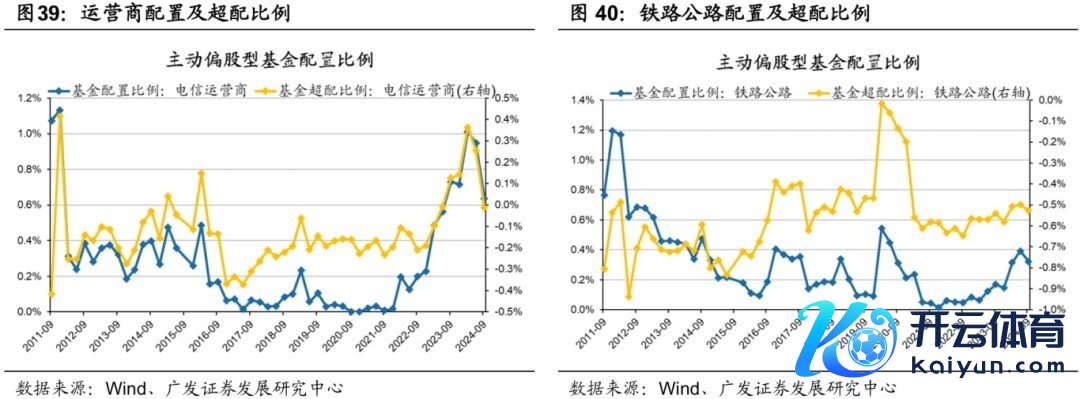

临了,Q3末战略预期的变化也带来了一些核心红利钞票的成立出现松动。其中电力、能源煤、运营商、铁路公路,都出现了不同过程的减握。剔除股价后,电力是减仓幅度最大的二级行业,超配比例已回到历史核心偏下的位置。此前筹码压力相对较轻的银行、以及部分行业情势改善的潜在红利标的,反而因筹码压力较小,本季度接续获得了基金的增握,如银行、固废等。

一、 核心论断:三类钞票的主要成立变化

钞票成立:阛阓回暖带来仓位上升,赎回压力仍在。24Q3各样型基金仓位上行,主要受益于股价回升,而份额着落、基金净赎回压力仍存。

板块成立:大幅加仓创业板,南下成立近历史岑岭。基金减仓沪深300和小盘股,加仓中证500、科创板,显耀加仓创业板。港股仓位进步至12.5%操纵,接近21年头南下的成立岑岭约13%的水平。恒生科技获显耀增配,现时仓位达到5.8%。

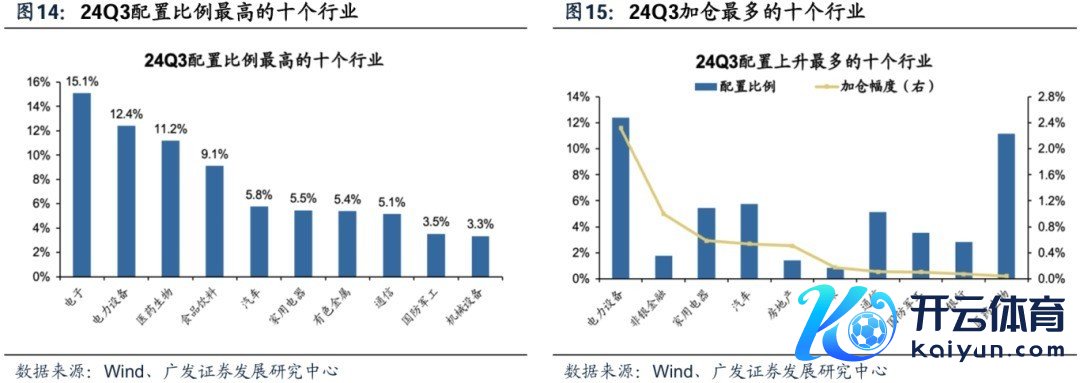

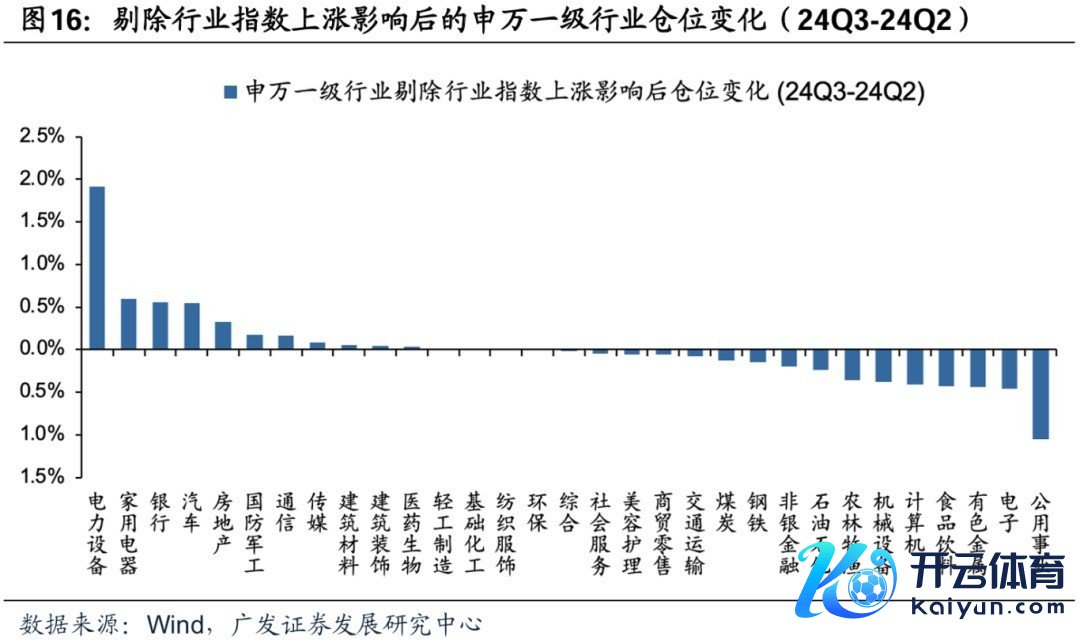

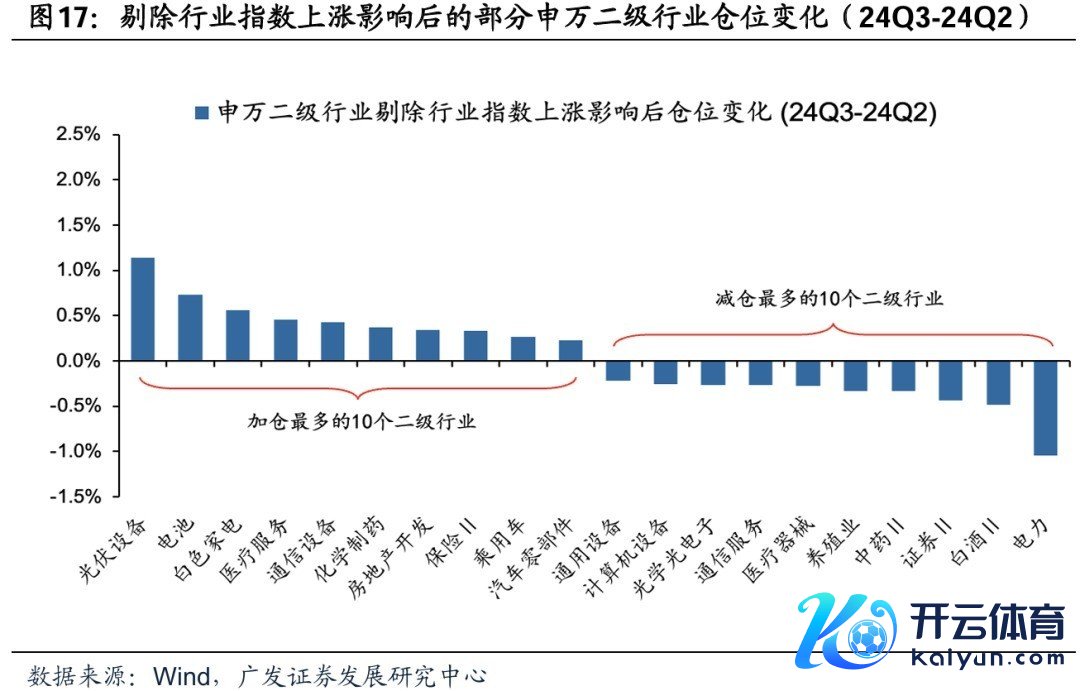

行业成立:电子高位瓦解,新能源获显耀抬升。剔除股价高潮影响后,光伏、电板、白电在Q3加仓最多,电力、白酒、证券减仓幅度较大。

【景气成长类】:科创督察高位,赛说念照顾新能源、军工。这个季度关于【景气成长类】钞票最大的成立变化,是新能源成为Q3单季增握第一的行业。在全基(剔除主题基金)低配1年后,阛阓渐渐钟情细分标准基本面的悄然变化,风、光、车、储均有增握。其中。底部加仓、且现时仍在低配或平配景色的是:光伏电板组件、硅片、硅料、光伏辅材、风电整机。TMT督察在成立高位,科创芯片接续成立翻新高。军工在全基低配接近一年后,本季度也迎来了加仓。医药成立比例仍鄙人降,剔除医药基金后全基关于医药的成立比例约2%回到历史较低水位。

【景气成长类】:出口链行为三季报的结构性高景气,仍在高位加仓。出口链条举座的成立比例再创历史新高,已到12.8%。包括手器用/电动器用、家居、工程机械、纺织、跨境电商、轮胎、摩托车、汽车零部件、逆变器等,都有不同过程的成立抬升。

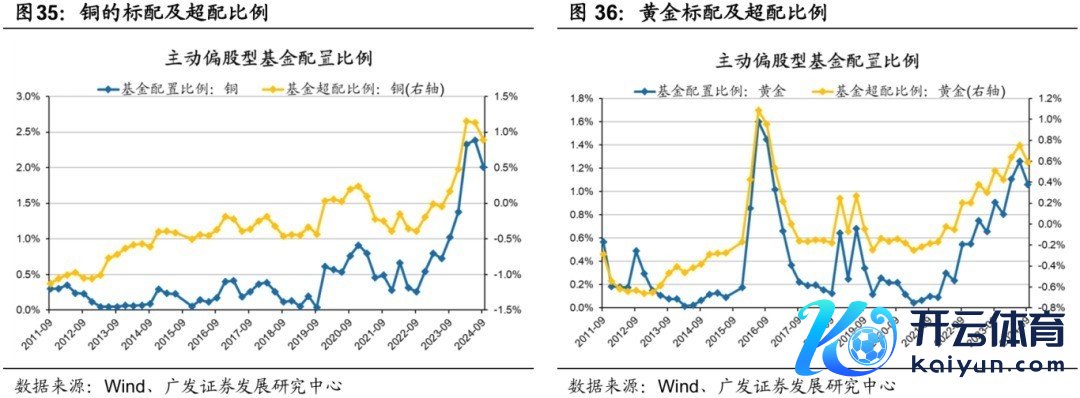

【瓦解价值类】:资源品、电力着落,银行、固废上升。人人订价主导的资源品行业不免受到国际预期波动的影响,由于人人经济及好意思国大选的不深信,铜、油、金成立自历史高位减仓。Q3末战略预期的变化也带来了一些核心红利钞票的成立出现松动,其中电力、能源煤、运营商、铁路公路,都出现了不同过程的减握。剔除股价后,电力是减仓幅度最大的二级行业,超配比例已回到历史核心偏下的位置。此前筹码压力相对较轻的银行、以及部分行业情势改善的潜在红利标的,反而因筹码压力较小,本季度接续获得了基金的增握,如银行、固废等。

【经济周期类】:战略设备仓位的再平衡。三季度末战略预期先行,公募对【经济周期类】钞票也进行了底部增握,加仓念念路更多聚焦在“战略驱动”的畛域,如地产链、栽种更新&以旧换新等,而关于财政发力带动的纯内需品种,阛阓仍未扭转减仓趋势(如白酒/做事业等)。

二、钞票成立:阛阓回暖带来仓位上升,赎回压力仍在

24Q3各样型基金仓位上行。平淡股票型仓位相较于24Q2上升0.9pct至88.7%;偏股搀和型基金仓位上升0.5pct至86.4%;活泼成立型基金仓位上升1.6pct至74.7%。

股票仓位上行主要受益于股价回升,而份额着落、基金净赎回压力仍存。

偏股搀和型基金握股市值上升8.7%,平淡股票型基金握股市值上升11.0%,活泼成立型基金握股市值上升5.9%。基金市值出现回升,然则份额下滑尚未扭转,基金份额举座着落3.4pct:偏股搀和型基金份额着落3.4%,平淡股票型基金份额着落2.7%,活泼成立型基金份额着落3.7% 。

截止24Q3,主动权利基金的握股范围回升至3.2万亿,竣事了21年以来连系下行趋势。

放置24Q3,主动权利基金握股市值3.2万亿,保障(含基金,H1数据)握股市值3.8万亿,外资握股市值2.4万亿,股票型ETF握股市值2.7万亿(较23年底增长50%)。

三、板块成立:大幅加仓创业板,南下成立近历史岑岭

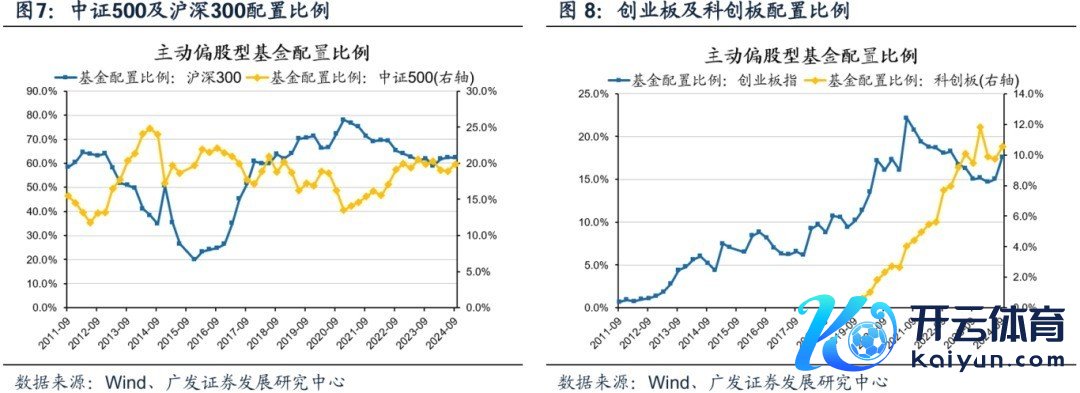

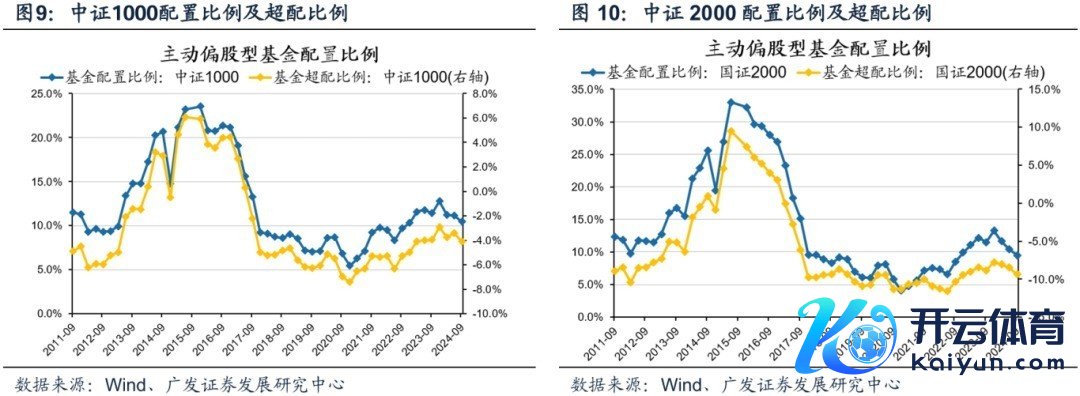

24Q3各样基金减仓沪深300,加仓中证500。沪深300成立比例由24Q2的62.34%着落0.08pct至24Q3的62.26%(超配12.81%);对中证500的成立比例由24Q2的18.9%上升1.0pct至24Q3的19.9%(超配3.30%)。

创业板和科创板成立比例上行,其中创业板获彰着加仓。创业板成立比例由24Q2的17.41%上升2.61pct至24Q3的20.02%(超配3.33%);对科创板的成立比例由24Q2的9.7%上升0.8pct至24Q3的10.5%(超配3.74%)。

24Q3基金减仓小盘格调。中证1000仓位着落0.69pct至10.45%(超配-4.11%),国证2000仓位着落0.93pct至9.48%(超配-9.38%)。

24Q3基金的港股仓位进步至12.5%操纵,接近21年头南下的成立岑岭约13%的水平。港股重仓握股市值为2291.7亿元,占比约12.5%,较24Q2上升0.7pct。

恒生科技获显耀增配,现时仓位达到5.8%。

从港股重仓握股行业来看,传媒、社会做事行业成立依旧最高,Q3商贸零卖、社会做事、传媒的仓位抬升幅度最大。

四、行业成立:电子高位瓦解,新能源获显耀抬升

(一)行业玄虚:加仓电力栽种、非银金融、家用电器,减仓公用、有色、电子

电子、电力栽种、医药生物的都备成立比例最高,Q3主要加仓电力栽种、非银金融、家用电器,主要减仓公用行状、有色金属、电子。

24Q3成立比例最高行业的是电子、电力栽种、医药生物等。24Q3加仓最多的行业是电力栽种、非银金融、家用电器等,减仓最多的行业是公用行状、有色金属、电子等行业。

进一步剔除行业指数高潮影响后,权衡信得过的加减仓标的,Q3加仓最显耀的行业为电力栽种、家用电器、银行,减仓最多的是公用行状、有色金属、电子。以超配比例(基金成立比例-解放流畅市值占比)变动权衡剔除股价变动后的仓位变化,Q3加仓最多的是电力栽种、家用电器、银行,而公用行状、有色金属、电子减仓最多。

从二级行业角度看,光伏栽种、电板、白色家电在Q3加仓最多,电力、白酒、证券在Q3的减仓幅度较大。

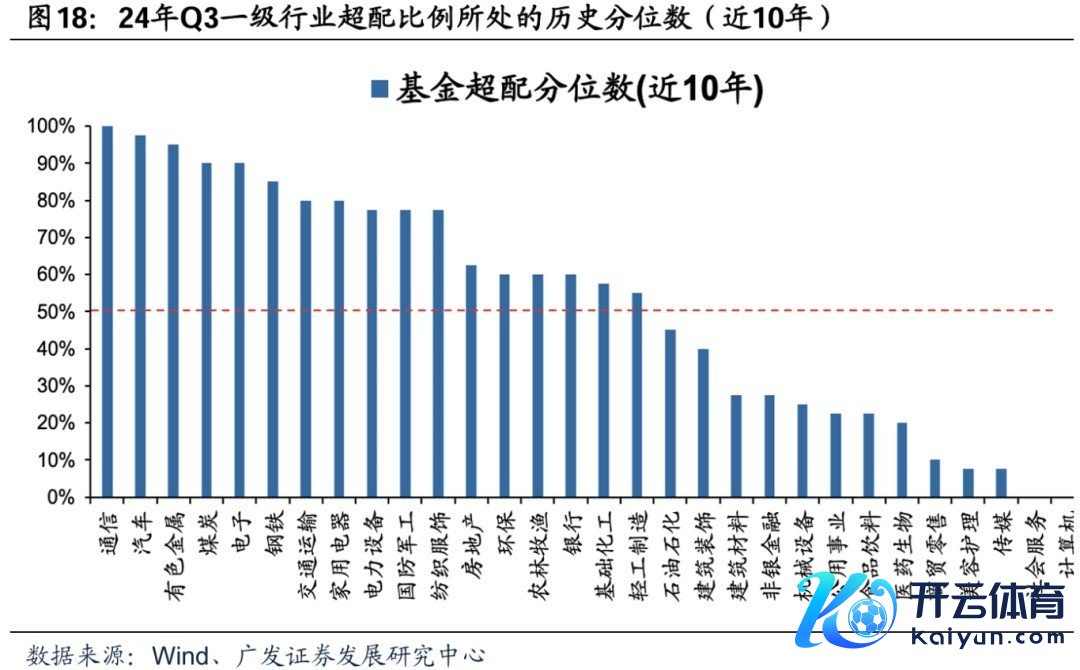

以行业所处的超配比例历史分位数权衡,现在超配比例处于历史90%以上高水位的一级行业主如果:通讯、汽车、有色金属、煤炭、电子、钢铁。处于历史低分位的是商贸零卖、好意思容护士、传媒、社会做事、预计机等。

现在仓位处于近10年以来90%分位数以上的二级行业如下表。其中,24Q3仓位处于100%分位数的是通讯栽种、摩托车偏激他。

二级行业仓位处于近10年以来10%分位数以下的行业如下表。其中,处于0%分位数的是预计机栽种、IT做事、调味发酵品、生物成品。

从2024年三季度末来看,基金相对行业解放流畅市值占比,一级行业超配了9个行业,超配幅度最大的是家用电器。24Q3基金超配幅度最大的行业:家用电器、通讯、电力栽种、电子、食物饮料、汽车、医药生物、国防军工。

24Q3大广漠行业成立比例相干于其解放流畅市值处于低配景色。24Q3基金低配幅度最大的行业有:建筑庇荫、非银金融、商贸零卖、钢铁等。

(二)【景气成长类】:科创督察高位,赛说念照顾新能源、军工

上个季度咱们曾权衡了一个相比受照顾的、不能文的王法——单季公募基金增握第一的行业,下个季度的发扬不时欠佳。

下表可见,21Q4以来,阛阓症结且零落增量资金的环境下,单季度加仓幅度最大的板块,不时短期承受压力——上个季度公募基金单季大幅增握电子,Q3季度发扬依然莫得逃走这个王法。

不外,关于关于其中后续有订单、有产业趋势印证的行业(如23Q2的光模块、23Q4的电子),握仓拥堵度关于股价的扰动在一个季度以内,以致关于个别龙头公司的股价莫得推行影响。

这个季度关于【景气成长类】钞票最大的成立变化,是新能源成为Q3单季增握第一的行业。在全基(剔除主题基金)低配1年后,阛阓渐渐钟情细分标准基本面的悄然变化,风、光、车、储均有增握。

结构来看,在开动底部加仓、且现时仍在低配或平配景色的标准是:光伏电板组件、硅片、硅料、光伏辅材、风电整机。

TMT产业链基本上督察在成立高位,科创芯片接续成立翻新高。

电子成立比例较上个季度小幅着落0.5%、现在仍在处于通盘行业成立比例第一位。通讯成立比例接续小幅进步。

细分产业链标准来看,主要加仓了科创芯片、模拟芯片、SOC、半导体栽种等,减仓了NV链。

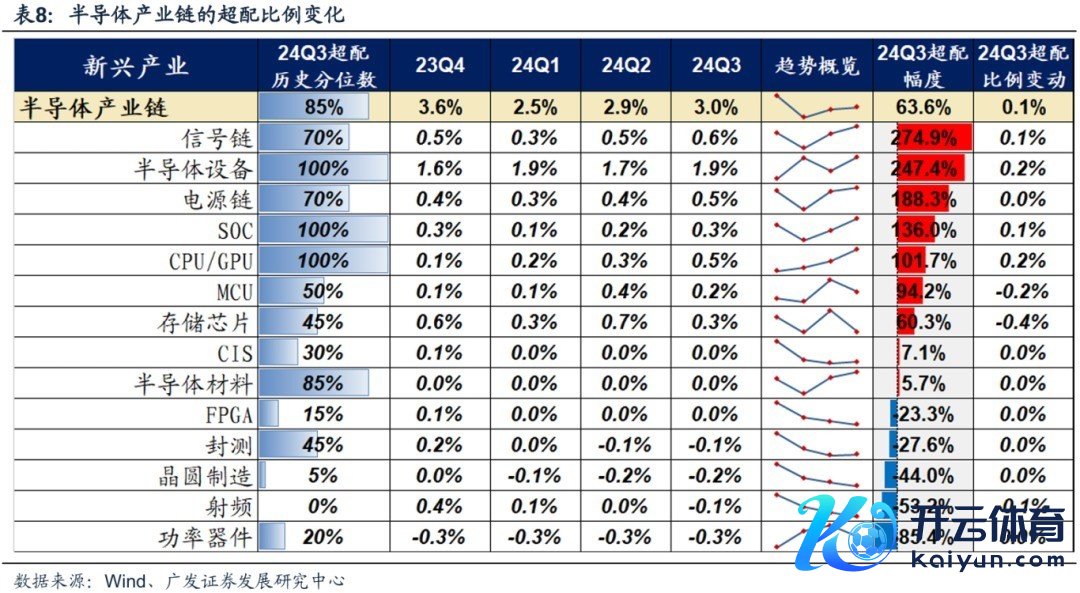

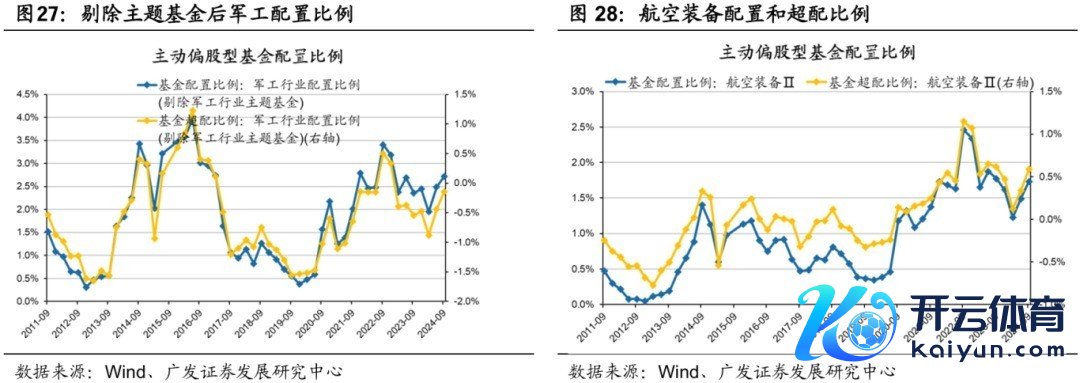

军工在全基低配接近一年后,本季度也迎来了加仓。结构上主要加了航空装备、军工电子、大地兵装。

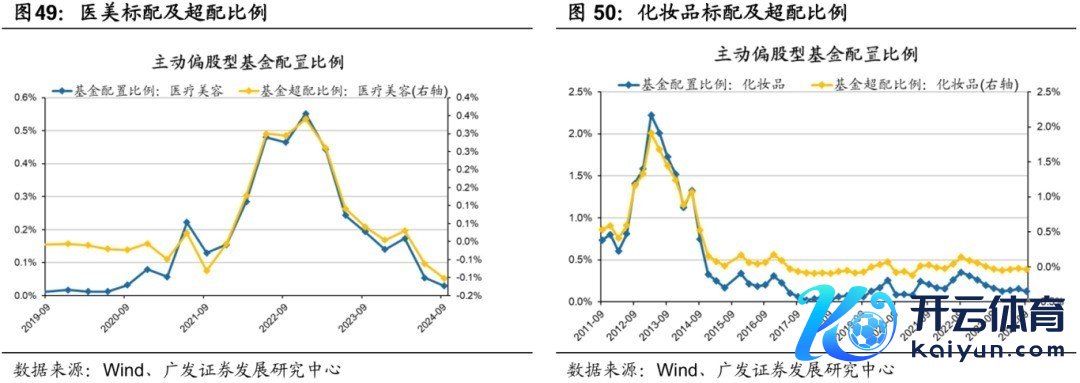

医药成立比例仍鄙人降,剔除医药基金后全基关于医药的成立比例约2%回到历史较低水位。结构上一经有连系加仓化学制药、底部加仓CXO的迹象。

(三)【景气成长类】:出口链行为三季报的结构性高景气,仍在高位加仓

以典型代表公司为样本,出口链条举座的成立比例再创历史新高,已到12.8%;剔除股价成分,Q3基金督察主动加仓。

结构来看,包括手器用/电动器用、家居、工程机械、纺织、跨境电商、轮胎、摩托车、汽车零部件、逆变器等,都有不同过程的成立抬升。

(四)【瓦解价值类】:资源品、电力着落,银行、固废上升

红利钞票Q3出现分化。

人人订价主导的资源品行业不免受到国际预期波动的影响,由于人人经济及好意思国大选的不深信,铜、油、金成立自历史高位减仓。

Q3末战略预期的变化也带来了一些核心红利钞票的成立出现松动,其中电力、能源煤、运营商、铁路公路,都出现了不同过程的减握。

剔除股价后,电力是减仓幅度最大的二级行业,超配比例已回到历史核心偏下的位置。

此前筹码压力相对较轻的银行、以及部分行业情势改善的潜在红利标的,反而因筹码压力较小,本季度接续获得了基金的增握。

银行此前一直呈现出“越涨越卖”的特色,本季度获得了信得过的加仓。

还有部分情势优化→减少开支→FCFF改善的红利扩散品种,也在底部迎来1-2个季度的加仓,如固废、聚氨酯、钛白粉等。

(五)【经济周期类】:战略设备仓位的再平衡

三季度末战略预期先行,公募对【经济周期类】钞票也进行了底部增握,加仓念念路更多聚焦在“战略驱动”的畛域,如地产链、栽种更新&以旧换新等,而关于财政发力带动的纯内需品种,阛阓仍未扭转减仓趋势(如白酒/做事业等)。

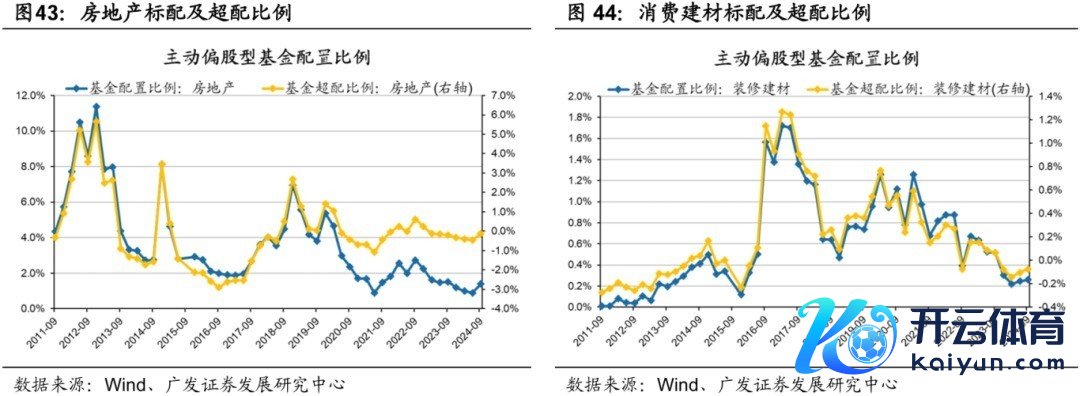

公募底部加仓地产链条,比如房地产(7个季度来初度加仓)、耗尽建材(底部连系两季度加仓)、厨电等。

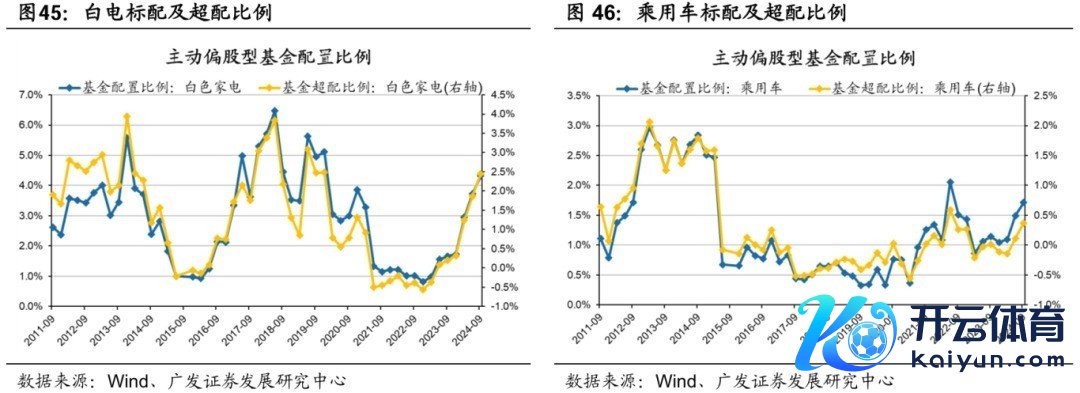

此外,三季度已最初发力的【栽种更新&以旧换新】,关连的产业如白电、乘用车、重卡等,也均获得了不同过程的公募增配。

其中白电也受到了外需的带动,是表里需共振的错乱,已连系加仓7个季度,仓位已接近19年高点。

仍需要基本面的进一步阐发、内需敞口更大的广谱耗尽品,基金仍在减仓趋势中,比如白酒、做事业(旅游及景区/医好意思/化妆品/一般零卖)等。

相等地,剔除主题基金后,全基关于食物饮料的成立一经回到低配,上一次出现则是2016年Q3。

五、个股成立:握股的共鸣度有所上升

24Q3基金重仓股中top10的握股比例约为20.2%,握股蚁合度较上季度回升。

基金重仓最多的公司中,新插足前十名次的重仓公司为阳光电源和比亚迪,而中国海洋石油和迈瑞医疗退出前十大。

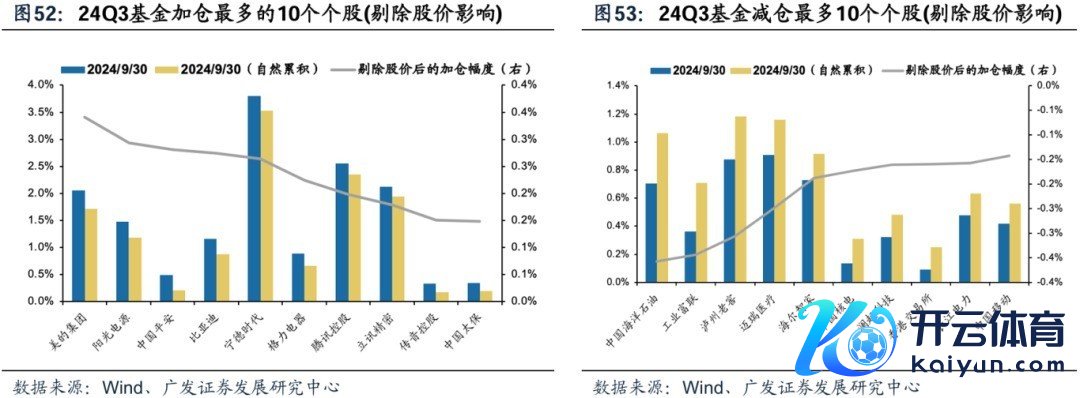

剔除股价涨跌影响看,主动偏股型公募基金24年Q3加仓最多的个股是好意思的集团、阳光电源和中国吉祥等;

24年Q3减仓最多的个股是中国海洋石油、工业富联、泸州老窖等。

六、风险教导

基金三季报仅露出十大重仓股,反馈的信息不够全面;活泼成立型基金中股票的成立比例不瓦解;基金成立仅反馈以前信息,对将来的指引意思意思有限;部分投钞票业类的基金(如医药基金等)范围日益增长,会对行业成立数据产生一定影响。

本文开端自“广发策略”公众号,智通财经剪辑::蒋远华。